Группа компаний Самолет – относительно молодой российский девелопер, основанный в 2012 году. Каких результатов уже удалось достичь бизнесу и на что обратить внимание инвесторам – в обзоре.

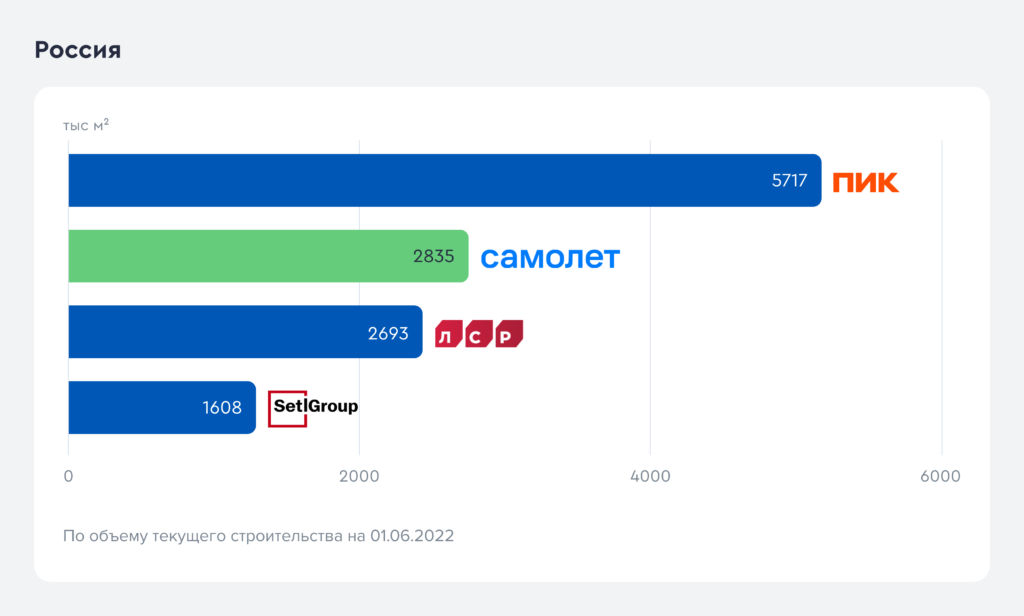

За прошедшие десять лет компания продемонстрировала стремительное развитие: выручка достигла более 100 млрд рублей, а площадь возведенного жилья – 3 млн м2. Сегодня ГК Самолет является лидером по объему текущего строительства в Московской области с долей рынка в 19% и занимает второе место по объему текущего строительства в России.

О компании

Самолет фокусируется на сегменте жилья доступного класса с высокой долей ипотечных сделок в Москве и Московской области, а также реализует несколько проектов в Санкт-Петербурге. В данный момент ГК Самолет ведет 24 объекта, но общее количество проектов в портфеле увеличилось до 43. Дополнительно на территории земельного банка компании можно построить еще около 28,4 млн м2 жилья.

В дополнение к девелоперской деятельности ГК Самолет развивает сопутствующие бизнес-направления: управляющую компанию, онлайн-платформу сервисов в сфере недвижимости «Самолет+», фонды коммерческой и арендной недвижимости, а также девелопмент в сфере индивидуального жилищного и курортного строительства.

В отличие от таких застройщиков, как ПИК или ЛСР, Группа Самолет не обладает собственными мощностями по производству строительных материалов. Компания реализует строительные работы за счет привлечения сторонних подрядчиков.

Компания провела IPO на Московской бирже в 2020 году и разместила ценные бумаги по цене 950 рублей за акцию. В свободном обращении находится около 5,1% от текущего уставного капитала Группы. Низкий free float имеет определенные недостатки: акции компании не могут попасть в индексы, они менее ликвидны, игнорируются крупными институциональными инвесторами, а также подвержены высокой волатильности. По этой причине одной из среднесрочных задач Группы Самолет является доведение доли акций в свободном обращении до 30–40%. Это заполнит пробелы с ликвидностью и станет фактором раскрытия акционерной стоимости.

Структура доходов

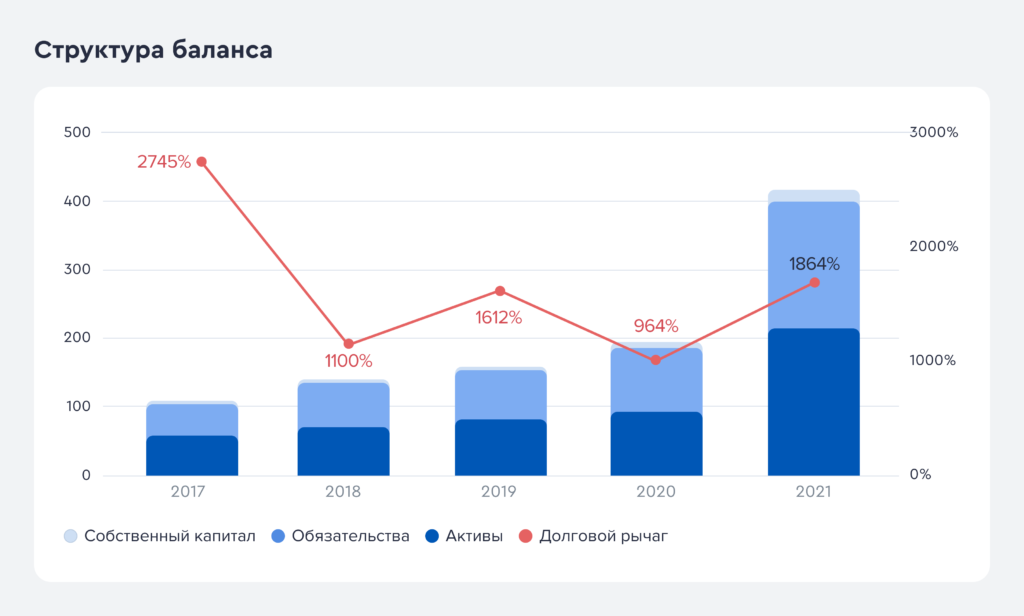

Средние темпы роста выручки и чистой прибыли компании за последние три года составляют 34 и 51% соответственно. По итогу 2021 года выручка Группы увеличилась почти на 55% и достигла 93 млрд рублей, а чистая прибыль возросла почти на 60% – до 24,6 млрд рублей. За счет благоприятной рыночной конъюнктуры и масштабирования бизнеса рентабельность по EBITDA за год выросла с 19,2 до 24,8%, а чистая рентабельность – с 7,4 до 9,06%.

Несмотря на высокую базу 2021 года, а также рост ипотечных ставок и уровень экономической неопределенности, по итогам первых пяти месяцев 2022 года ГК Самолет продемонстрировала значительный рост всех операционных показателей:

- объем продаж первичной недвижимости вырос на 89% к аналогичному периоду 2021 года и составил 64,5 млрд рублей по сравнению с 34,1 млрд рублей за пять месяцев 2021 года;

- общая площадь выведенной в продажу недвижимости составила 600,9 тыс. м2. Это на 17% больше, чем годом ранее. При этом доля ипотечных сделок составила 72,1% от общих продаж;

- средняя цена за квадратный метр выросла на 12% – до 167,0 тыс. рублей по сравнению со 148,8 тыс. рублей за аналогичный период годом ранее.

В итоге объемы выручки и чистой прибыли практически удвоились и составили 72,4 млрд и 9,1 млрд рублей соответственно.

Прогноз отрасли и дивиденды

За счет сочетания гибкой бизнес-модели развития от приобретения земельных участков до аутсорсинга строительства и снижения ставки по льготной ипотеке до 7% Группа компаний Самолет может продемонстрировать высокие темпы роста на протяжении будущих 3–5 лет. Масштабный земельный банк в размере 28,4 млн м2 потенциального жилья и дальнейшее снижение ставки льготной ипотеки с текущих 7% до ожидаемых 5% и менее станут мощным стимулом для роста жилищного строительства и доходов компании.

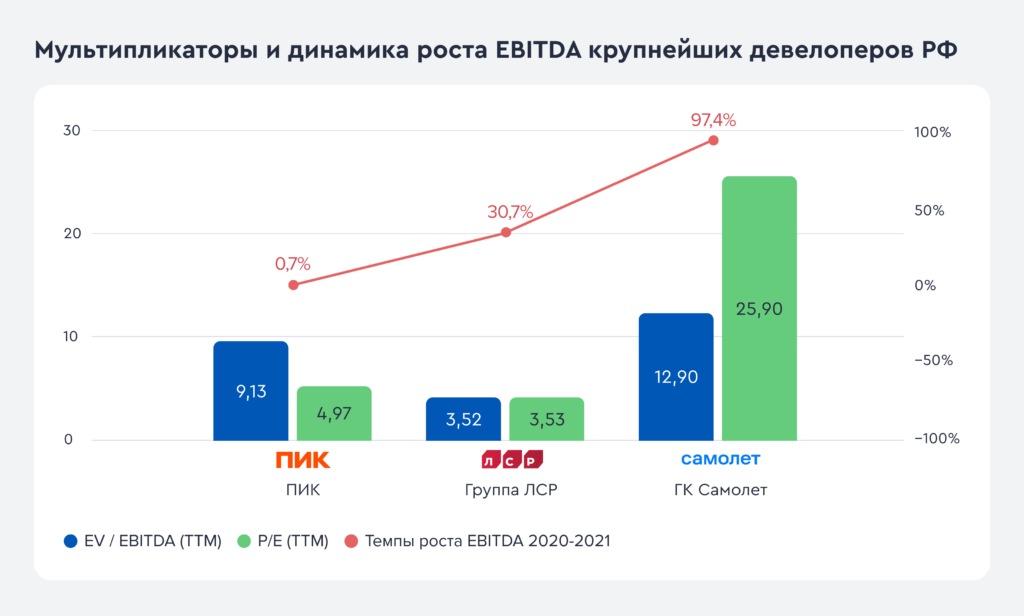

Сегодня компания имеет одну из самых высоких оценок в секторе, что является отражением быстрых темпов роста операционных и финансовых показателей. При этом, если компания достигнет собственных планов роста показателя «скорректированная EBITDA» в 2023 году до 120 млрд рублей, мультипликатор EV/EBITDA может снизиться почти вдвое и составить 7х, что примерно соответствует форвардным оценкам Группы ПИК.

В 2020 году совет директоров компании утвердил новую дивидендную политику с фиксированным минимальным размером выплат на уровне 5 млрд рублей в год. Это эквивалентно 3% при текущей капитализации Группы. Однако компании необходимо увеличивать оборотный капитал, чтобы обеспечивать возможности для кратного роста. В таком случае дивидендные выплаты в 2022–2023 годах могут составить минимальный уровень. Кроме того, ГК Самолет является активно растущей компанией, поэтому дивидендная доходность пока что является не главным фактором ее инвестиционной привлекательности.

Прогнозная цена акций компании Самолет – 3 500 рублей. Потенциал роста – 32,8% на горизонте года без учета доходности за счет выплаты дивидендов.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Источник: ГАЗПРОМБАНК ИНВЕСТИЦИИ

Готовые инвестидеи на фондовом рынке Вы можете также найти на следующих каналах в Telegram:

- Фондовый рынок | все идеи – https://t.me/joinchat/VyeYTR1mv5biqR1R

- Инвестидеи | акции РФ – https://t.me/investornammvb

- Инвестидеи | США и ЕС – https://t.me/joinchat/SBoW7znUSqDxLo_y

- Инвестиционные идеи – https://t.me/buryatzoloto

- Max Capital – https://t.me/max_capital_2022